Du willst wissen, was in deiner Schufa Auskunft alles hinterlegt ist? Das geht ganz einfach. Mit der kostenlosen Auskunft, oder auch Datenkopie (nach Art. 15 DSGVO) genannt. Wir klären zudem die Frage, was ist der Unterschied zu einer kostenpflichtigen Selbstauskunft und wann benötigst du diese.

Inhaltsverzeichnis

- 1 Was ist die Schufa?

- 2 Der Schufa Score

- 3 Selbstauskunft über deinen Schufa Score

- 4 Wie kann ich meine Datenkopie beantragen?

- 5 Deine Datenkopie korrekt verstehen

- 6 Wie kann ich meine Bonität verbessern?

- 7 Häufige Fragen zur Schufa Datenkopie

- 8 Informationen zu der Schufa

Was ist die Schufa?

Vorab, was ist eigentlich die Schufa und welchen Zweck dient sie? Die Schufa wurde 1927 von dem leitenden BEWAG-Mitarbeiter Walter Meyer gegründet. Heute agiert der früher eingetragene Verein als eigenständige Aktiengesellschaft. An der Schufa-Holding AG sind zum großen Teil Banken beteiligt. Die Schufa tauscht Informationen mit Banken, Handelsunternehmen, Versicherungen und Dienstleistern untereinander aus. Jeder Vertragspartner kann also dem Zweck der Datensammlung und Auswertung dienen und kann im Gegenzug auf die gesammelten Daten zugreifen.

Durch dieses Vorgehen wird für jede Person eine Bonität ermittelt, die dann für zukünftige Geschäftsbeziehungen für Unternehmen abgerufen werden kann.

Der Schufa Score

Der Schufa-Score wird auf Basis der übermittelten Daten wie Konten, Mobilfunkverträge, Kredite und viele anderen Forderungen errechnet und wird von einer Scala von 0 % bis 100 % dargestellt. Je höher der Wert, desto besser die Bonität und somit auch vertrauenswürdig bist Du bei neuen Geschäftsbeziehungen. Wobei hierbei von zwei Score-Werten gesprochen wird.

Basis Score

Mit dem Basis-Score wird die allgemeine Bonität ermittelt. Diesen Wert kann man in der Selbstauskunft einsehen und errechnet sich durch alles, was in der Auskunft zu sehen ist.

Branchen Score

Je nach Branche oder auch Anliegen, gibt es separate Scoring, die nur die jeweilige Branche einsehen kann. So kann dein Score-Wert bei Banken ein andere sein als bei einem Händler oder einem neuen Mobilfunkvertrag.

Selbstauskunft über deinen Schufa Score

Jetzt kommen wir zur wichtigsten Frage. Wie erfährst Du nun Deinen eigenen Schufa-Score und was Deine Bonität beeinträchtigt hat? Hierfür bietet die Schufa auf Basis des Artikel 15 der DSGVO Dir eine kostenlose Auskunft. Durch die neue Verordnung kannst Du auch mehrmals im Jahr diese Basis-Auskunft abfragen. Alternativ steht Dir mit den kostenpflichtigen Produkten eine Möglichkeit, jederzeit Deinen Score mit einem Online-Zugang einsehen zu können und bei Veränderungen benachrichtigt zu werden.

Die Datenkopie (nach Art. 15 DSGVO) darf mehrmals im Jahre kostenlos beantragt werden.

Wie kann ich meine Datenkopie beantragen?

Auf der Seite der meineschufa.de findest Du unter dem Menüpunkt „Auskünfte“ ganz unten schnell den Punkt Datenkopie (nach Art. 15 DSGVO). Hier kannst Du nun schnell und einfach das Formular zur Datenauskunft ausfüllen. Am schnellsten geht es, wenn Du so viele benötigte Daten wie nur möglich, zumindest Deinen Personalausweis mit hochlädst.

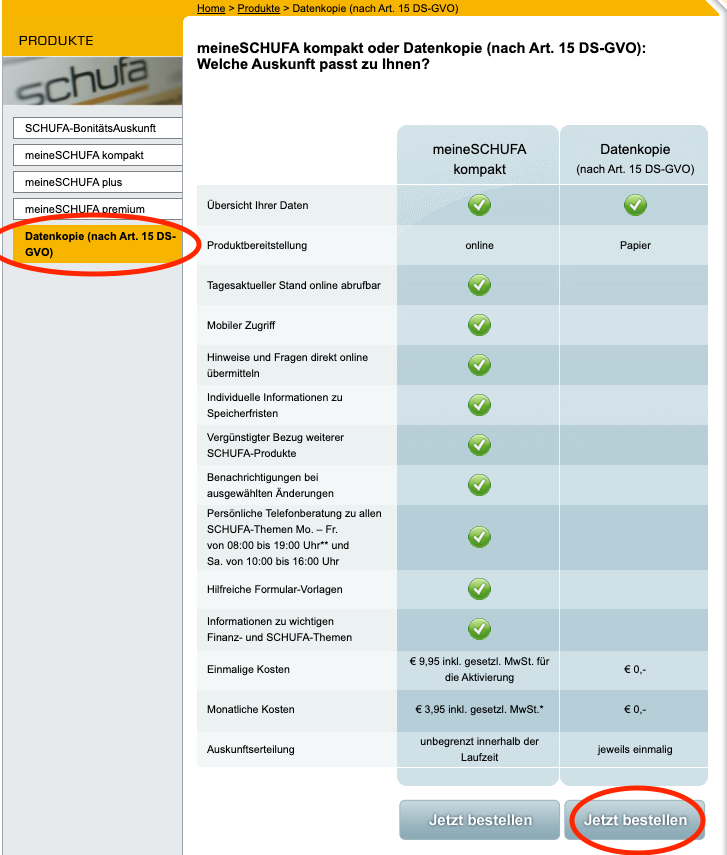

Schritt 1: Wähle unter „Auskünfte“ den Punkt Datenkopie (nach Art. 15 DSGVO) und dort rechts in der Tabelle den Punkt „Jetzt bestellen“

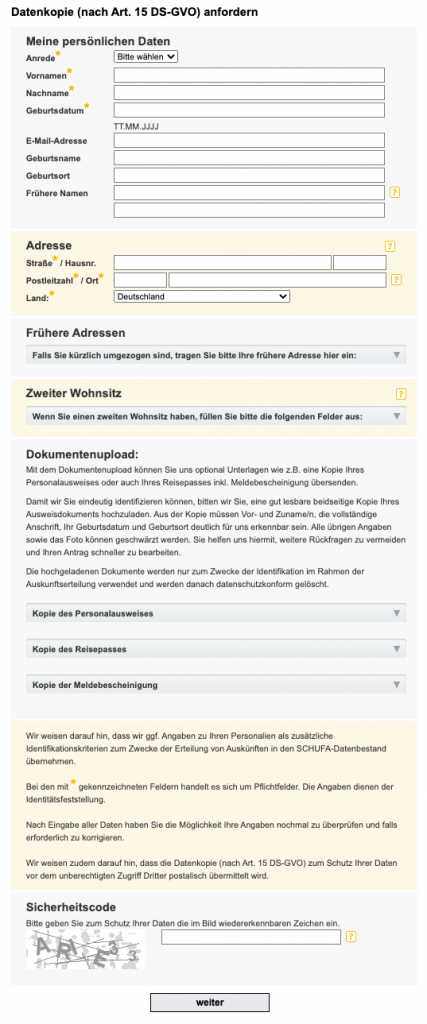

Schritt 2: Fülle alle Felder aus und lade mindestens einen Personalausweis zur schnelleren Bearbeitung hoch.

Deine Datenkopie korrekt verstehen

Du hast nun deine Dateikopie beantragt und hast diese nun nach einigen Tagen per Post vor dir liegen. Jetzt stellt sich natürlich die Frage, wie ist die Datenkopie zu verstehen und wie gut oder schlecht steht es um den Score? Vorab: Lies dir die Datenkopie genau durch. Solltest du Fehler in den Daten oder den hinterlegten Informationen finden, kannst du diese korrigieren lassen.

Datensatz abgleichen

Bevor Du Dir also Deinen Score und die gespeicherten Informationen anschaust, kannst Du erstmal Deinen Namen, Adresse und weitere Daten auf der ersten Seite prüfen. Ist Dein Name korrekt? Stimmt Deine Adresse? Das sind wichtige Informationen, die immer stimmen sollten.

Wichtig: Hierbei handelt es sich um deine persönliche Datenkopie als Privatperson. Solltest du eine Auskunft über dich als Gesellschafter, Inhaber, Geschäftsführer eines Unternehmens benötigen, solltest du eine separate Datenkopie von der Partner-Firma, der CS-Connect GmbH & Co. KG beantragen. Diese Firma ist eine Schufa-Company und ist speziell für Wirtschaftsauskünfte zuständig.

Informationen nach chronologischer Reihenfolge

Jetzt kommt der interessante Teil. Nach einer chronologischen Reihenfolge, von neu nach alt, werden nun alle in der Schufa erfassten Informationen aufgelistet. Dazu gehören:

- Konditionenanfrage für einen Ratenkredit

- Abgeschlossene, bzw. laufende Ratenkredite

- Aktive Kreditkarten

- Eröffnete Girokonten

- Handyverträge

- Spezielle Abfragen wie eine Altersprüfung durch ein Unternehmen

- Allgemeine Bonitätsabfragen

Eine Wertung der Einträge ist nicht zu finden. Dabei geht es hierbei auch noch gar nicht um eine echte Wertung. Denn sowohl ein Ratenkredit als auch ein Mobilfunkvertrag sind erstmal nichts Negatives. Am Ende zählt die Zahlungsmoral.

Übermittelte Wahrscheinlichkeitswerte (Branchen-Score)

Als Nächstes findest Du eine Tabelle der übermittelten Wahrscheinlichkeitswerte in den letzten 12 Monaten. Hierbei werden an Banken, Kreditinstituten und Handelsunternehmen eine, für die jeweilige Branchen spezieller Branchen-Score übermittelt mit einer Risikobewertung zu Deiner Person.

Oder anders beschrieben, hier findest Du die Informationen darüber, wie Wahrschinlich ist es, dass Du Deine Raten pünktlich zahlst, Dein Ratenkredit fristgerecht abgewickelt wird und auch andere Forderungen fristgerecht bezahlt werden.

Beispiel: Wenn Du Deinen Ratenkredit bei einer Bank hast und diesen monatlich nicht fristgerecht bezahlst, bedeutet das, dass Deine Bewertung sinkt und somit das Risiko sich erhöht. Diese Werte werden immer weiter auseinander gehen, desto seltener oder unregelmäßiger das Nachkommen der Forderungen erfolgt.

Andere Unternehmen bekommen diesen Branchen-Score für neue Kredite, Kreditkarten, Ratenzahlungen oder Rechnungszahlung mitgeteilt und können individuell für sich bewerten, dich vielleicht abzulehnen, da die Wahrscheinlichkeit für einen Zahlungsausfall für sie zu hoch ist.

Schauen wir uns in der Tabelle noch einmal im Detail die Spalten an.

Scoringwert

Je höher der Wert, desto geringer das Risiko für das Unternehmen, Branche oder der Bank.

Ratingstufe

Die Ratingstufe ist quasi eine Branchenspezifische Kategorisierung des Risikos. Hierbei bedeutet Stufe „A“ ein sehr geringes Risiko, wobei z.B. die Stufe „H“ ein sehr hohes Risiko bedeuten kann.

Erfüllungswahrscheinlichkeit

Mit diesem Wert, wird eine mögliche Erfüllung der Ratenzahlung, Rechnungszahlung oder Bezahlung der Kreditkartenabrechnung errechnet. Je höher der Wert, desto besser.

Risiko in den Datenarten

Hier werden weitere tiefgreifendere Informationen speziell zu Bezahlungen, Krediten und allgemeinen Zahlungsinformationen in Unterspalten bewertet. Hierzu gibt es eine Legende, die genau Beschreibt die die genau Risikoeinstufung ist.

Bedeutung der Wahrscheinlichkeitswerte Gesamt

Am Ende steht dann die genaue übermittelte Risikobewertung an das Unternehmen.

Dein Basisscore

Und hier kommen wir zu deinem final errechneten Basisscore. Dieser Score ist für dich am wichtigsten. Denn diese Auskunft beschreibt deine gesamte Situation. Je höher der Wert ist, desto besser.

Wie kann ich meine Bonität verbessern?

Jetzt weißt Du mehr über Deine gespeicherten Daten. Solltest Du nun feststellen, dass Du einen schlechten Wert hast und Deine Bonität dafür sorgt, dass Du keine Ratenkredite mehr bekommst, kein Girokonto eröffnen darfst oder Unternehmen Dich sogar kategorisch für Bestellungen ausschließen, solltest Du dringend was an Deinem Score ändern.

Der Score spiegelt ja irgendwie auch ganz realistische die echte finanzielle Situation da. Daher solltest Du hier einiges aufräumen und gerade bügeln. Denn ein schlechter Schufa Score ist auch ein Nachweis für eine schlechte finanzielle Situationen und möglichen Schulden.

Hier sind einige Tipps, wie Du Deine Bonität verbessern kannst.

Ratenkredit fristgerecht bezahlen

Ein Ratenkredit wird nicht als negativen Eintrag in deiner Bewertung gesehen. Nur die nicht fristgerechte Einhaltung der Zahlungen wird negativ beanstandet. Daher solltest du bei einem lauenden Ratenkredit immer auf die pünktliche Zahlung achten. Sollte mal eine Rate doch nicht pünktlich bezahlt worden sein, hole dies schnell nach.

Mobilfunkvertrag fristgerecht bezahlen

Das Gleiche gilt bei einem Mobilfunkvertrag. Auch der sollte immer pünktlich bezahlt werden. Solltest Du mit einem Mobilfunkvertrag vielleicht auch gar nicht so gut zurechtkommen, wäre eine Umstellung auf einen Prepaid-Vertrag evtl. die bessere Lösung.

Girokonten

Im Grunde genommen ist es egal wie viele Girokonten du hast. Hier zählt mehr, wie du mit dem Girokonto umgehst. Bist Du oft im Minus wird es vermerkt. Solltest Du Deine Kontoführungsgebühren nicht zahlen können, wird auch das schnell im Branchen Score sichtbar. Hier könnte ein günstigeres Girokonto deine Kosten etwas senken.

Kreditkarten

Wie bei Ratenkrediten gilt hier eine regelmäßige pünktliche Bezahlung. Solltest Du öfter Deiner Bezahlung der Kreditkarte nicht nachkommen wird auch sowas vermerkt. Wer also regelmäßig seine Kreditkarte deckt, wird keinen Vermerk bekommen. WICHTIG: Eine Kreditkarte, bei der der Gesamtbetrag immer 1x im Monat per Lastschrift vom Konto einzieht ist die bessere Wahl. Solltest Du einen Ratenkredit mit der Kreditkarte haben und Deine Belastung wird in Teilen eingezogen, wird das gleichgestellt mit einem Ratenkredit.

Weitere Möglichkeiten seinen Score dauerhaft zu verbessern:

- Unnötige Kreditkarten kündigen

- Bestellungen auf Rechnungen pünktlich bezahlen

- Bei Krediten eine Kreditinformation statt einem direkten Kreditantrag anfragen

Häufige Fragen zur Schufa Datenkopie

Ich habe einen Fehler in meiner Datenkopie entdeckt. Kann ich meine Daten korrigieren lassen?

Ja, Du kannst unter diesem Link eine Rückfrage zu Deinen Daten stellen, bzw. eine Korrektur Deiner Daten vornehmen lassen. Alternativ kannst Du Dich auch unter der Telefonnummer 0611/92780 mit Deinen Fragen melden. Wenn Du nachweisen kannst, dass etwas nicht korrekt ist, kannst Du es entsprechen korrigieren oder löschen lassen.

Wann löscht die Schufa meine Daten?

Je nach Art der Speicherung werden die Daten unterschiedlich lange gespeichert.

Die Informationen über einen Ratenkredit erlischt mit der vollständigen Bezahlung des Kredits. Die Zahlungsverzüge bleiben allerdings, bis einige pünktliche Bezahlungen erfolgt sind noch negativ bestehen.

Gekündigte Girokonten werden bei nicht offenen Forderungen auch nach einiger Zeit aus den Daten gelöscht.

Alle Score-Abfragen der letzten 12 Monate werden gespeichert. Darüber hinaus werden die Daten wieder gelöscht.

Informationen aus dem Schuldnerverzeichnis, sowie Informationen über Insolvenzverfahren bleiben 3 Jahre im Datenbestand gespeichert. Können aber früher gelöscht werden, wenn entsprechende Nachweise geliefert werden.

Warum kostet die Schufa Auskunft Geld?

Hier muss man unterscheiden zwischen den kostenpflichtigen Services und der kostenlosen Datenkopie. Für dich selbst reicht die kostenlose Datenkopie. Hier stehen genau dieselben Informationen wie in z.B. die kostenpflichtige Schufa-Auskunft.

Die kostenpflichtige Schufa-Auskunft dienen eher dafür, um z.B. ein Zertifikat gegenüber Firmen zu haben, die nicht auf den Datenbestand der Schufa zugreifen können. Oder wenn Du jederzeit über einen Online-Zugang Deine Daten einsehen willst, oder Benachrichtigungen über Deinen Score haben möchtest, dann lohnt sich eins der kostenpflichtigen Produkte.

Ist die Erstellung meiner Daten durch die Schufa legal?

In den Anfängen der Schufa war die Datenbeschaffung schon stark in einer Grauzone. Durch die Reformation des Datenschutzes sind aber nun alle Firmen, die Vertragspartner der Schufa sind, verpflichtet eine sogenannten „Schufa-Klausel“ in Verträgen einzubauen, die der Nutzer unterschreiben muss.

Informationen zu der Schufa

| Name | Schufa Holding AG |

| Umsatz | 212,2 Mio € |

| Datenbestand Personen | 67,9 Millionen Personen |

| Datenbestand Unternehmen | 6 Millionen Unternehmen |